Bonne nouvelle : vous pouvez faire fructifier votre argent sans contribuer aux changements climatiques ni sacrifier votre retour sur investissement. Voici comment.

L’investissement responsable (IR) permet aux citoyens de soutenir de meilleures pratiques environnementales, sociales et de gouvernance, ou, du moins, de ne pas encourager les pires. Au Canada, l’enjeu des gaz à effet de serre (GES) est une considération capitale en IR puisque 20 % des entreprises cotées en bourse appartiennent aux secteurs pétrolier et gazier.

« Les gens réalisent qu’à leur retraite, il ne leur suffira pas d’avoir de l’argent. Il faudra aussi que la terre soit toujours fertile et que l’air soit encore respirable.

La plateforme Web Ethiquette se donne pour mission de sensibiliser les gens à l’IR et de les aider à faire le saut. La plateforme, gérée par l’Observatoire de la consommation responsable de l’École des sciences de la gestion de l’UQAM et l’entreprise Ellio, a d’ailleurs préparé une liste pour permettre aux lecteurs d’Unpointcinq d’en apprendre plus sur les solutions d’IR disponibles au Québec.

Botter le derrière des fonds réguliers

Les conseils offerts par Ethiquette tombent à pic : de plus en plus de Canadiens souscrivent à des placements responsables ou sans combustible fossile.

En 2014 et en 2015, les ménages canadiens ont enregistré une épargne nette de 385 G$. Durant la même période, les nouveaux actifs d’IR des particuliers se sont élevés à 118 G$, selon l’Association pour l’investissement responsable du Canada. C’est donc dire que plus de 30 % des investissements des Canadiens au cours de cette période étaient considérés responsables.

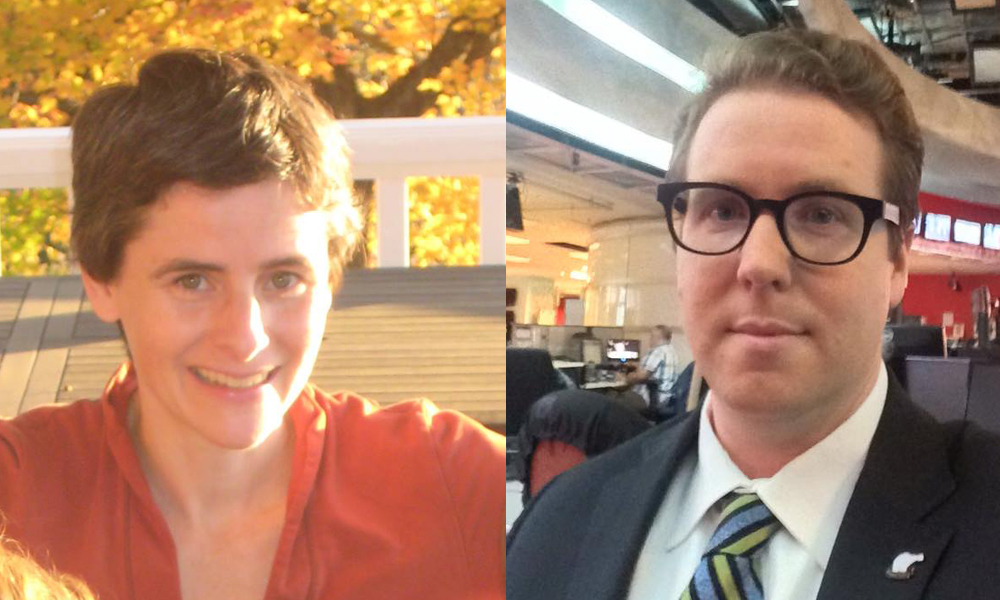

La faible performance des investissements sans énergie fossile n’est qu’un mythe, selon Tim Nash, un planificateur financier spécialisé dans l’investissement durable.

Il propose à ses clients de s’aventurer en bourse en adhérant à des fonds négociés en bourse socialement responsables, qui « ont botté le derrière (kicked the crap out) des fonds réguliers en raison des frais de gestion plus bas » au cours des dernières années.

Il donne en exemple un fonds socialement responsable (iShares Jantzi Social Index ETF) qui, depuis 2013, fait mieux qu’un fonds reconnu comme représentatif de l’ensemble de l’économie canadienne (iShares S&P/TSX 60 Index ETF).

Quatre stratégies

Si les gens n’osent pas plonger en bourse, « la meilleure chose qu’ils puissent faire, c’est poser des questions difficiles sur les changements climatiques, le carbone et le risque [à leurs conseillers financiers] », juge celui qui est aussi professeur au collège Sheridan, à Mississauga. Le public prouvera ainsi qu’il existe une demande pour les placements sans énergie fossile, explique-t-il.

Évidemment, il est impossible de tracer une ligne claire entre l’investissement régulier et responsable. Les mesures empruntées par les bâtisseurs de portefeuilles éthiques varient en approche et en intensité.

Quatre stratégies, utilisées seules ou combinées, peuvent contribuer à rendre des fonds plus responsables : l’exclusion, le « meilleur du secteur », l’engagement actionnarial et l’investissement « impact ».

1/ L’exclusion

L’exclusion consiste à rejeter des entreprises ou des secteurs entiers de l’industrie qui nuisent à l’environnement ou à la société. Le Fonds zéro combustible fossile de BMO est un exemple d’IR qui a recours à l’exclusion du secteur de l’énergie fossile. D’autres secteurs, notamment les banques et les télécoms, prennent des places plus importantes.

2/ Le meilleur du secteur

Il est aussi possible de sélectionner des entreprises qui représentent toute l’industrie, mais de seulement choisir les « meilleurs joueurs » dans chaque secteur. « On peut inclure Suncor, qui détient un important parc éolien », précise madame Plant. C’est l’approche privilégiée par le Fonds actions canadiennes Jantzi RBC qui détient des titres dans Enbridge et Suncor, mais adopte « une approche socialement responsable en matière de placement », selon RBC.

Les jeunes pensent beaucoup plus à voter avec leur argent. Les milléniaux ne font pas confiance au système financier comme les plus vieux.

3/ L’engagement actionnarial

L’engagement actionnarial est une stratégie plus proactive. Le gestionnaire de fonds aura pour mandat d’utiliser l’investissement de son client comme levier afin d’améliorer les pratiques environnementales, sociales et de gouvernance de l’entreprise. Le gestionnaire pourra aussi tenter de rallier les autres actionnaires afin de demander de meilleures pratiques d’une voix commune.

Les portefeuilles SociéTerre de Desjardins utilisent cette approche. Avec leur partenaire, Placements NEI, ils ont demandé à Enbridge en 2011 d’expliquer les conséquences d’un refus des Premières Nations d’embarquer dans le projet Northern Gateway. Enbridge a dû se pencher sur la requête, soutenue par 28 % des actionnaires.

4/ L’investissement Impact

Finalement, l’investissement « impact » va droit au but et finance seulement des projets qui « recherchent intentionnellement des solutions à des problèmes d’ordre social ou environnemental », selon Ethiquette. Les options des gestionnaires de portefeuille sont cependant limitées, étant donné qu’à la TSX « seulement 1 % des entreprises cherchent des solutions », souligne Brenda Plant.

Les obligations vertes de CoPower sont de bons exemples d’investissement « impact ». L’entreprise canadienne a lancé au printemps dernier des produits conçus pour les petits investisseurs. Les fonds serviront à financer des projets qui réduisent les émissions de GES. Une partie ira notamment à l’entreprise de géothermie Marmott Énergies.